TÀI KHOẢN 243 - TÀI SẢN THUẾ THU NHẬP HOÃN LẠI

Thuế thu nhập doanh nghiệp hoãn lại là gì?

Thuế thu nhập doanh nghiệp hoãn lại là khoản thuế thu nhập mà trong tương lai doanh nghiệp sẽ phải nộp. Khoản này sẽ được tính toán dựa theo khoản chênh lệch tạm thời chịu thuế thu nhập doanh nghiệp trong năm hiện hành.

Tài sản thuế thu nhập hoãn lại phát sinh từ giá trị được khấu trừ chuyển sang năm sau của các khoản lỗ tính thuế chưa sử dụng:

Trường hợp nếu DN sau khi quyết toán thuế mà bị lỗ; thì được bù trừ số lỗ vào thu nhập chịu thuế của các hoạt động kinh doanh có thu nhập của các năm tiếp theo; (thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ).

Tài sản thuế thu nhập hoãn lại tính trên các khoản lỗ tính thuế chưa sử dụng = Giá trị được khấu trừ chuyển sang năm sau của các khoản lỗ tính thuế chưa sử dụng x Thuế suất thuế TNDN hiện hành (%)

Trường hợp phát sinh từ các giao dịch được ghi nhận vào chi phí thuế thu nhập hoãn lại.

Căn cứ “ Bảng xác định tài sản thuế thu nhập hoãn lại” ở cuối năm tài chính. Kế toán ghi nhận hoặc hoàn nhập tài sản thuế thu nhập doanh nghiệp hoãn lại phát sinh từ các giao dịch được ghi nhận vào chi phí thuế TNHL.

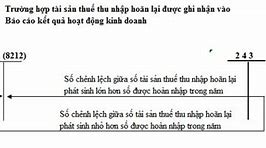

Ghi nhận giá trị tài sản thuế TNHL khi tài sản thuế TNHL phát sinh trong năm lớn hơn tài sản thuế TNHL được hoàn nhập trong năm.

Nợ TK 243: Số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh lớn hơn số được hoàn nhập trong năm

Có TK 8212: Số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh lớn hơn số được hoàn nhập trong năm.

Ghi giảm tài sản thuế TNHL khi tài sản thuế TNHL phát sinh trong năm nhỏ hơn tài sản thuế TNHL được hoàn nhập trong năm.

Nợ TK 8212: Số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh nhỏ hơn số được hoàn nhập trong năm

Có TK 243: Số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh nhỏ hơn số được hoàn nhập trong năm.

Thu nhập từ tiền công, tiền lương

Thu nhập từ tiền công, tiền lương là khoản thu nhập người lao động nhận được từ đơn vị sử dụng lao động trả thu nhập gồm:

- Tiền công, tiền lương và các khoản thu nhập có tính chất tương tự như tiền công, tiền lương

- Các khoản phụ cấp, trợ cấp tính thuế trừ một số khoản trợ cấp, phụ cấp không bị tính thuế theo quy định của pháp luật.

- Khoản thu nhập nhận được dưới mọi hình thức: Tiền điện, nước, phí bảo hiểm, phí hội viên…

- Khoản thường bằng tiền hoặc bất kỳ hình thức nào trừ các khoản thưởng được nhà nắng phong tặng.

Thu nhập từ kinh doanh được tính chịu thuế là các khoản thu nhập có được từ hoạt động sản xuất, kinh doanh trong các lĩnh vực:

- Sản xuất, kinh doanh hàng hóa dịch vụ được nhà nước cấp phép hoạt động

- Cá nhân kinh doanh độc lập trong các lĩnh vực, ngành nghề được cấp phép hoặc chứng chỉ hành nghề theo quy định của pháp luật.

- Thu nhập từ sản xuất, kinh doanh trong lĩnh vực nông, lâm, ngư nghiệp, làm muối không được miễn thuế.

Thu nhập từ đầu tư vốn được tính chịu thuế là các khoản thu nhập nhận được từ các hoạt động:

- Tiền lãi khi cho cá nhân, tổ chức vay

- Khoản thu nhập từ cổ tức khi góp vốn, mua cổ phần

- Lợi nhuận từ tham gia góp vốn hợp tác kinh doanh

- Giá trị góp vốn tăng lên khi doanh nghiệp giải thể, chia, tách, sáp nhập, chuyển đổi mô hình hoạt động.

- Các khoản thu nhập từ trái phiếu, tín phiếu hoặc các giấy tờ có giá khác do nhà nước phát hành.

- Các khoản thu nhập từ đầu tư vốn dưới một số hình thức khác

- Thu nhập từ cổ tức được trả bằng cổ phiếu, thu nhập từ lợi tức ghi tăng vốn.

Trường hợp phát sinh từ việc áp dụng hồi tố thay đổi chính sách kế toán hoặc điều chỉnh hồi tố sai sót trọng yếu của các năm trước.

Căn cứ “ Bảng xác định tài sản thuế thu nhập hoãn lại” ở cuối năm tài chính. Ghi nhận hoặc hoàn nhập Tài sản thuế thu nhập doanh nghiệp hoãn lại phát sinh từ các giao dịch được điều chỉnh vào lợi nhuận chưa phân phối của các năm trước.

Kế toán điều chỉnh tăng Tài sản thuế TNHL.

Nợ TK 243: Tài sản thuế thu nhập hoãn lại

Có TK 4211: Lợi nhuận sau thuế chưa phân phối năm trước.

Kế toán điều chỉnh giảm Tài sản thuế TNHL.

Nợ TK 4211: Lợi nhuận sau thuế chưa phân phối năm trước

Có TK 243: Tài sản thuế thu nhập hoãn lại.

Việc tính toán và ghi chép thuế thu nhập doanh nghiệp hoãn lại luôn là công việc khiến các Doanh nghiệp phải đau đầu. Hy vọng bài viết trên đây có thể giúp các Quý công ty cũng như các anh/chị kế toán có thêm thông tin bổ ích về cách hạch toán thuế thu nhập hoãn lại.

Từ ngày 01/07/2022 theo Nghị định 123, Thông tư 78.các tổ chức, doanh nghiệp, cá nhân chính thức ngừng việc sử dụng chứng từ khấu trừ giấy do cơ quan Thuế cấp và chứng từ tự in theo quy định tại Thông tư 37 và chuyển đổi sang sử dụng chứng từ khấu trừ thuế TNCN điện tử

SoftDreams ra mắt Phần mềm kê khai EASYPIT Hỗ trợ nghiệp vụ kê khai Thuế TNCN theo quy định bắt buộc của pháp luật. Nếu bạn cần được tư vấn và hỗ trợ thêm, hãy liên hệ ngay cho đội ngũ chuyên môn của SoftDreams, chúng tôi cam kết hỗ trợ khách hàng kịp thời 24/7 trong suốt quá trình sử dụng phần mềm.

EASYPIT – Phần mềm kê khai đáp ứng đầy đủ nghiệp vụ lập Chứng từ khấu trừ thuế TNCN điện tử

ĐĂNG KÝ DÙNG THỬ: PHẦN MỀM KÊ KHAI EASYPIT

Video giới thiệu chứng từ khấu trừ thuế TNCN EASYPIT

Để được tư vấn và hỗ trợ trực tiếp vui lòng liên hệ

Điện thoại: 1900 33 69 – 1900 56 56 53

Website: https://easyinvoice.vn/

Facebook: https://www.facebook.com/easyinvoice.vn

Khám phá chi tiết về thuế thu nhập doanh nghiệp hoãn lại: Đặc điểm, cách hạch toán, những nguyên tắc kết toán thuế TNDN chi tiết và mới nhất.

Đặc điểm của thuế TNDN hoãn lại

Thuế thu nhập hoãn lại phát sinh từ các chênh lệch giữa cơ sở ghi nhận giữa các hạng mục trên bảng báo cáo tài chính của doanh nghiệp liên quan đến thuế và kế toán.

Theo như các báo cáo tài chính đều cần phải thể hiện nghĩa vụ thuế tính theo kế toán và tính theo thuế, nó đã thể hiện được phần nào vai trò của thuế TNDN hoãn lại. Đây cũng được xem là công cụ giúp cân bằng giữa nghĩa vụ theo thuế và nghĩa vụ tính theo kế toán.

Một nguyên nhân khác đến từ việc để giá trị thuế TNDN phải trả trong tương lai lớn hơn hoặc có thể nhỏ hơn so với giá trị cần nộp thực tế và theo đó các doanh nghiệp cần ghi nhận khoản thuế hoãn lại.

Lưu ý: Việc nâng giá trị mức thuế khác so với thực tế không hề gây ra sự chênh lệch trong tổng số thuế thu nhập cần nộp. Do đó quá trình này không ảnh hưởng hay vi phạm các quy định luật thuế hiện hành.

Các nguyên tắc kế toán tiêu chuẩn (GAAP) hướng dẫn các thông lệ kế toán tài chính, đưa ra các điều kiện tính toán và xử lí các sự kiện kinh tế một cách cụ thể. Chi phí cho thuế thu nhập là một mục kế toán tài chính được tính bởi thu nhập theo tiêu chuẩn GAAP.

Ngược lại, Sở Thuế vụ cũng đưa ra các quy tắc đặc biệt về việc xử lý kế toán các sự kiện kinh tế. Sự khác biệt giữa các quy tắc IRS và GAAP dẫn đến các kết quả khác nhau của thu nhập ròng và thuế thu nhập.

Thuế thu nhập doanh nghiệp hoãn lại là kết quả của mức chênh lệch giữa chi phí thuế thu nhập được báo cáo trên báo cáo thu nhập và thuế thu nhập đã nộp thực tế.

Mâu thuẫn có thể phát sinh khi thuế thu nhập phải nộp thuế cao hơn chi phí thuế thu nhập trên báo cáo tài chính. Nếu không có sự kiện nào khác xảy ra, tài khoản thuế thu nhập hoãn lại ròng sẽ là 0.

Nếu công ty không có tài khoản nợ thuế thu nhập hoãn lại, các tài sản thuế thu nhập hoãn lại sẽ được tạo. Tài khoản này sẽ đại diện cho lợi ích kinh tế trong tương lai nhận được do thuế thu nhập được tính vượt quá thu nhập theo GAAP.